- インターネットバンキング・

晴れの国支店・ちゅうぎんID

- 会員専用WEBサービス

- 口座をお持ちでない方

- ビジネスポータル

- ちゅうぎんBiz-ID

- Biz-Direct・でんさい

- 外為インターネットバンキング

- インターネット払込サービス

- Biz Partner

保有ファンドの運用状況を確認する

投資信託は購入したら終わりではなく、ライフステージの変化によるリスク許容度や相場の変動に応じた見直しをすることが有効です。定期的にチェックし、必要に応じてメンテナンスをしていきましょう。

ちゅうぎんアプリで確認する

ちゅうぎんアプリなら、いつでもどこでも、保有ファンドの運用状況をご確認いただけます。

運用レポートで確認する

ファンドごとに週次または月次の運用レポートが発行されています。お取引き店(投資信託口座開設店)にお問い合わせください。

月次の運用レポートはこちらからご確認いただけます。

error持っているファンドが下落してしまったら・・・

相場が急変した場合の対応としては、基本的には「そのまま様子を見る」「売却する(解約する)」のいずれかになります。

ただし、場合によってはあえて買い増すという選択肢もあります。どのように対応するかは、「当初の投資目的は何か」「どのような理由で相場が急変したのか(一時的と考えてよいのか)」によって異なります。

-

対応01

そのまま様子を見る

相場には短期的な変動は付き物です。

当面使う予定がなく、中長期で運用するお考えであれば、そのまま様子を見るという選択肢が考えられます。 -

対応02

売却する(解約する)

相場が下がって、売却に踏み切るケースとしては、運用を初めて相当時間が経過、運用期間のゴールが近づいている、目標の利益が出ているといったケースと、これ以上下がるリスクを避けるために売却(解約)するケースが考えられます。

運用を始めてから相当な時間が経過しているが長期にわたって低迷し、すでに損失が出ているが、さらに損が拡大しているようなケースでは、見切りをつけて損失を確定し、より高い成果が狙える投資先に乗り換える方が合理的とも考えられます。 -

対応03

買い増す

資金に余裕があり、一時的な下落と考えるのであれば、下がったタイミングをチャンスととらえ、あえて買い増すという選択肢もあります。積立投資信託なら、毎月決まった金額を買付けるしくみなので、価格が安い時には多く、価格が高い時には少ない量を自動的に買付けることで、平均買付コストを低く抑える効果が期待できます。

運用中のお悩みや不安、

疑問があれば、お気軽にご相談ください。

経験豊富なアドバイザーが、

最適なご提案をいたします。

見直しのチェックポイント

-

チェック01

現在のライフステージに当初の運用方針が合っているかチェックする

「家族構成」や「将来のライフイベント」が変わったなどの場合、当初の運用目的や期間、運用方針などは変わっていないかを確認し、保有ファンドの見直しが必要かどうかをチェックしましょう。

-

チェック02

購入当初の自分にあった資産配分から崩れていないかチェックする

複数のファンドに分散投資している場合、ファンドの価格変動により、当初の資産バランスが変化することがあります。

定期的に確認し、目標に合わせたリバランス(資産配分の調整)をおこなうことで崩れたバランスを取り戻し、効率のよい運用を目指しましょう。

ライフステージにあった運用方針のご相談はちゅうぎんへ

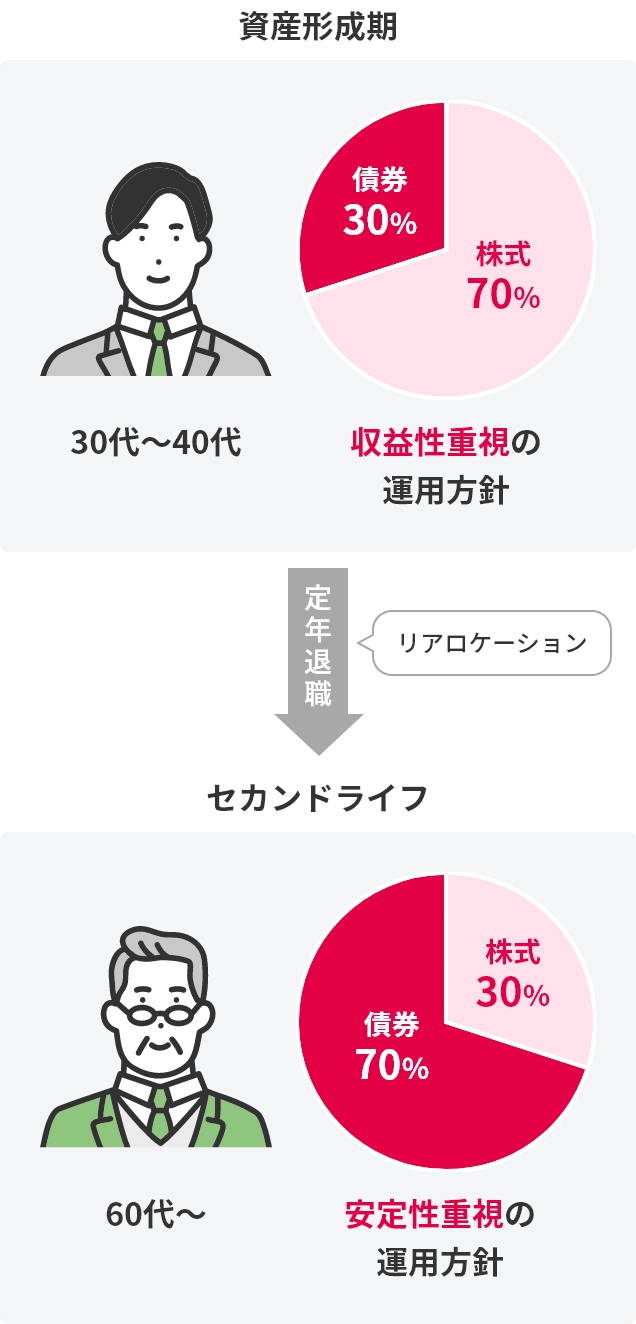

資産配分の見直しをする

当初設定した資産配分そのものを見直すことを、リアロケーションといいます。

ライフステージの変化とともに運用方針が変わったなどの場合は、資産配分における前提条件を見直して、運用方針を変更しましょう。

- 上記のグラフはイメージであり、将来の運用成果等を保証するものではありません。

資産の再配分をする

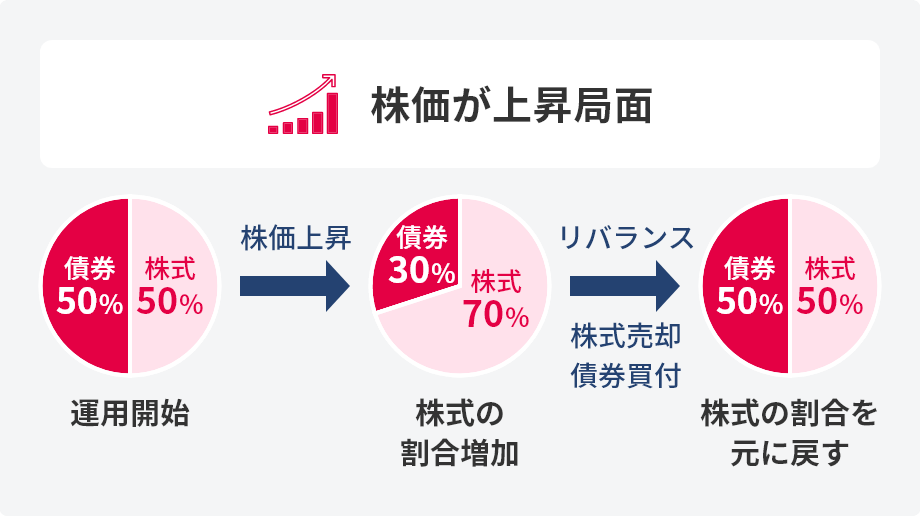

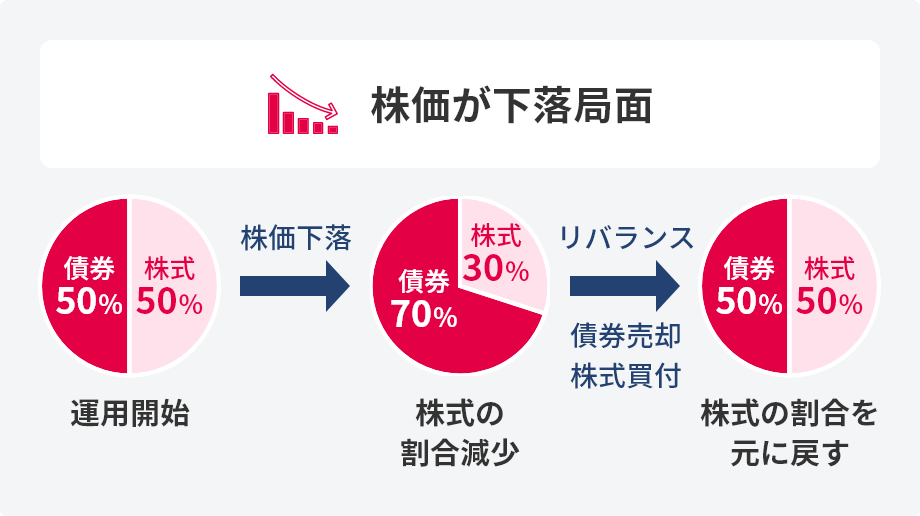

設定当初から崩れてしまった資産配分を、元の状態に調整し直すことを、リバランスといいます。

長期的な運用をおこなう中で、市場価格の変動の影響で資産配分が崩れてしまった場合は、運用方針に沿って、崩れてしまった資産構成比の見直しをおこない、計画通りの運用方針に戻しましょう。

リバランスのメリット

-

自分にあった資産配分を維持できる

せっかく最適な資産配分で運用をはじめたのに、時間の経過と共にバランスが崩れた結果、想定よりもリスクが高くなったり、期待していたリターンが得られなかったりすることが起こります。

リバランスをおこなうことで自分にあった資産配分を維持することができます。 -

効率的な運用が目指せる

リバランスは、値上がりした資産の一部を売却して利益を確定し、値下がりして割安になった資産を買い増すことになります。

その結果、リバランスを行わない場合よりも効率的な運用が目指せる可能性があります。

リバランスのタイミングはいつ?

定期的な見直しができるよう、どのタイミングでリバランスをおこなうのかルールを決めておきましょう。主なタイミングとしては、以下2つの例があります。

-

一定期間ごとにリバランスをする

「毎月1回」、「年末におこなう」など、期間を決めて定期的に「リバランス」をおこなうことをおすすめします。もっと短い間隔でおこなった方が良いと思われるかもしれませんが、取引には手数料などの取引コストがかかるため、頻繁に取引をおこなうと、その分だけ手数料等の取引コストがリターンの負担になってしまいます。

-

一定比率乖離したらリバランスをする

保有している資産と当初の資産配分がずれてしまうことを「乖離(かいり)」といいます。「資産比率に5%~10%程度の乖離が生じたら」など、価格が変動するタイミングでリバランスをおこなっていくことをおすすめします。

お客さま一人ひとりに合わせて

適切なアドバイスをいたします。

お問い合わせ・ご相談

-

投資情報や

資産形成・運用のご相談中国銀行では、店頭・電話・WEB面談など、お客さまのご都合に合わせてさまざまな方法で資産運用に関するご相談を受付けています。

- 資産運用サポートデスク

- 0120ー084ー803 (通話料無料)

受付時間

平日(水曜日除く)9:00~20:00/水・日曜9:00~17:00

(土・祝日・休日、12月31日~1月3日は休業いたします)

-

ちゅうぎんアプリの

操作方法に関するご案内- ちゅうぎんテレフォンバンキングセンター

- 0120-234-273 (通話料無料)

- または 086ー801ー2080 (通話料有料)

携帯電話からもご利用いただけます。

受付時間

平日9:00~17:00

(土・日・祝日・休日、12月31日~1月3日は休業いたします)

-

warningご注意事項

-

投資信託について

※ 投資信託は預金ではなく、預金保険の対象ではありません。

※ 当行で取扱う投資信託は、投資者保護基金の規定にもとづく支払い対象ではありません。

※ 投資信託は委託会社が運用しているもので、当行が運用しているものではありません。

※ 投資信託は、株式・債券・商品など(外貨建てを含みます)の価格の変動をともなう金融商品に投資するため、各市場の変動により投資元本を割込むことがあります。したがって、元本が保証されているものではありません。主なリスクとして、価格変動リスク、為替変動リスク、信用リスク、流動性リスク等があります。

※ 投資信託には、最大3.3%(消費税等を含みます)のお申込み手数料、最大年率2.42%(消費税等を含みます)の運用管理費用(信託報酬)、基準価額の最大0.5%の信託財産留保額、その他の費用(信託事務処理費用、売買委託手数料、借入金・立替金利息、監査費用など)がかかります。投資した資産の減少を含むリスクは購入されたお客さまが負うことになるため、お取引きによって生じた損益はお客さまに帰属します。

各リスク性金融商品の手数料、費用等の金額および手数料、費用等の全体の合計額およびリスク事項等は、商品ごと、保有期間等によって異なりますので、あらかじめお示しすることはできません。詳細については、当該商品等の契約締結前交付書面や投資信託説明書(目論見書)をよくお読みください。基準価額一覧、各ファンド名をクリック後は、株式会社QUICKが提供するサービスページへ移動します。