- インターネットバンキング・

晴れの国支店・ちゅうぎんID

- 会員専用WEBサービス

- 口座をお持ちでない方

- ビジネスポータル

- ちゅうぎんBiz-ID

- Biz-Direct・でんさい

- 外為インターネットバンキング

- インターネット払込サービス

- Biz Partner

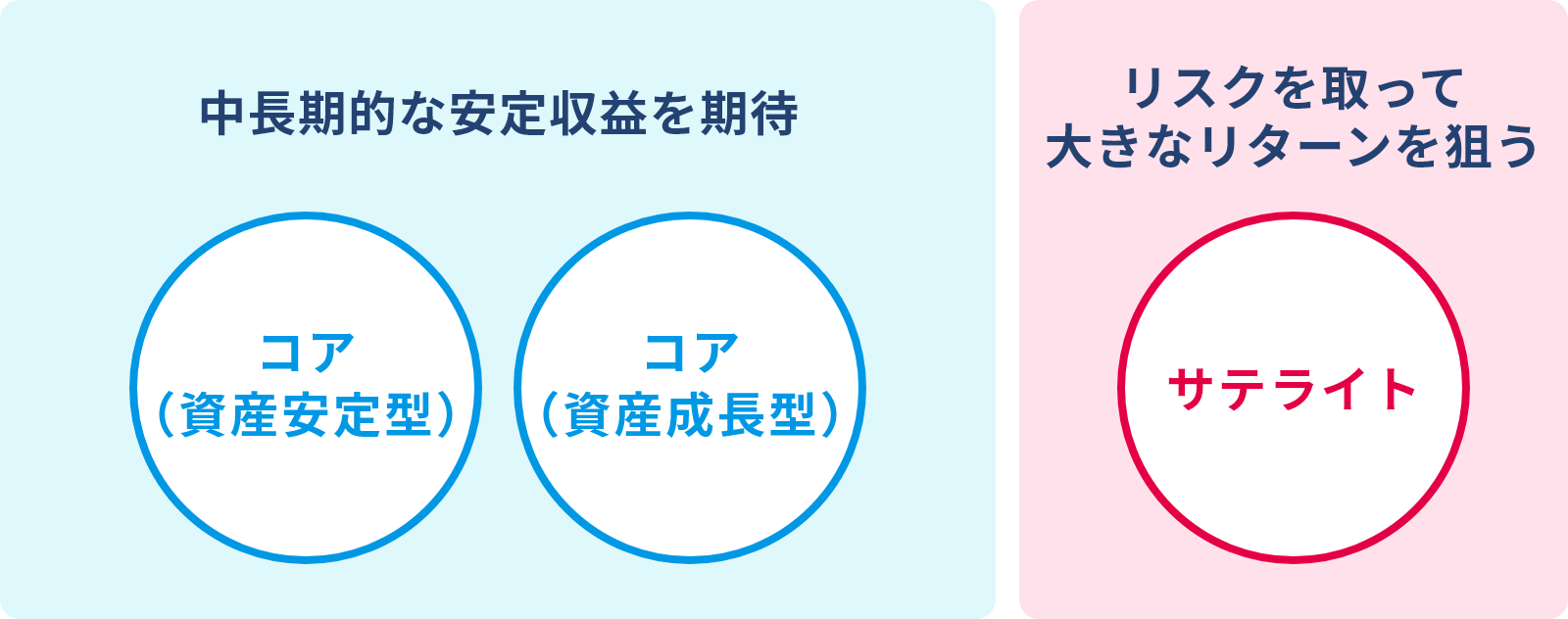

中国銀行の取扱いファンドは主に3つに分類することができます。

コア・サテライト

運用の考え方

預金金利以上の運用利回りを目的とする場合には、投資信託などの「価格が変動する商品」で運用する必要があります。

そこで必要以上のリスクを取ってしまうことを防ぐための考え方として「コア・サテライト運用」があります。

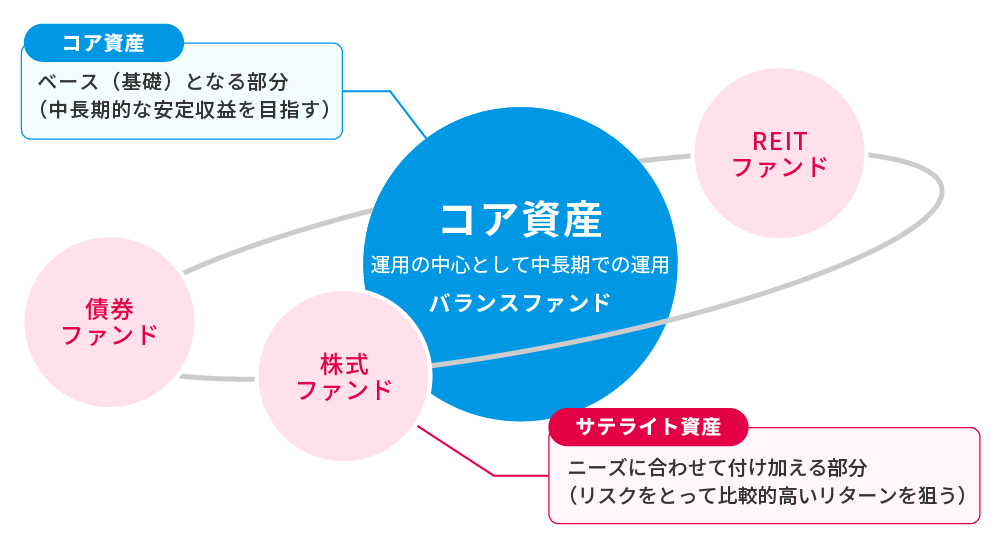

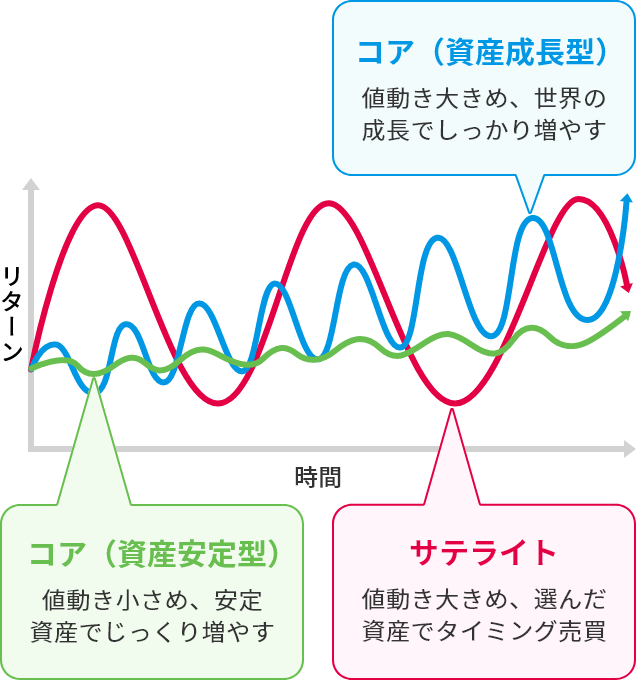

コア・サテライト運用とは、安定運用、または中長期に分散投資する「コア資産」と、マーケット環境に応じて積極的に運用する「サテライト資産」を分けて考える運用手法です。

コアとサテライトをお客さまの運用目的とリスク許容度に応じて、バランスよく保有することが重要です。

「コア」と「サテライト」を組合わせた運用イメージ

ファンド一覧

お取扱い条件のアイコン

について

-

店舗窓口

-

ちゅうぎんアプリ、

インターネット・

モバイルバンキング -

定期・定額購入

サービス

-

ちゅうぎん4資産バランスファンド<債券重視型>(愛称:ちゅうぎんカルテット)

-

分類:資産複合(標準)型

運用会社:中銀アセットマネジメント複数のファンドへの投資を通じて、主として国内外の株式・債券に分散投資する。 基本組入比率は国内株式15%、外国株式15%、国内債券35%、外国債券35%とし、資産毎に一定の許容変動幅を設け、 基本組入比率から一定以上乖離した場合はリバランスをおこなう。原則、為替ヘッジをおこなわない。

-

先進国資産配分コントロールファンド<安定型>(愛称:コア安定)

-

分類:資産複合(標準)型

運用会社:中銀アセットマネジメント世界各国の株式、公社債および短期金融資産を実質的な主要投資対象とします。国内株式、先進国株式の組入比率を抑えて、安定的な基準価額の上昇をめざすファンドです。実質組入外貨建資産のうち株式部分については、原則として為替ヘッジをおこないません。債券部分については、株式ウエイトマトリクスに基づく、国内株式組入比率に連動して、ヘッジをおこなう部分のウエイトを75%~100%の範囲で変更します。

-

スマート・クオリティ・オープン(安定型)

-

分類:資産複合(標準)型

運用会社:三菱UFJアセットマネジメント世界各国の株式・債券・リートに分散投資をおこないます。目標リスク水準(=ポートフォリオを構築する際の変動リスクの目標値)を年率標準偏差5.0%とします。外貨建資産については、原則として為替ヘッジをおこないません。

-

東京海上・円資産バランスファンド(毎月決算型)(愛称:円奏会)

-

分類:資産複合(標準)型

運用会社:東京海上アセットマネジメント国内の複数の資産(債券、株式、REIT)に分散投資をおこないます。各資産への配分比率は、日本債券70%、日本株式15%、日本REIT15%を基本とします。

-

ピクテ・アセット・アロケーション・ファンド(毎月分配型)(愛称:ノアリザーブ)

-

分類:資産複合(標準)型

運用会社:ピクテ・ジャパン主に世界の株式、債券、金などに分散投資します。市場環境に応じて資産配分を機動的に変更します。毎月決算をおこない、収益分配方針に基づき分配をおこないます。

-

ちゅうぎん4資産バランスファンド<株式重視型>(愛称:ちゅうぎんカルテット)

-

分類:資産複合(積極)型

運用会社:中銀アセットマネジメント複数のファンドへの投資を通じて、主として国内外の株式・債券に分散投資する。 基本組入比率は国内株式35%、外国株式35%、国内債券15%、外国債券15%とし、資産毎に一定の許容変動幅を設け、 基本組入比率から一定以上乖離した場合はリバランスをおこなう。原則、為替ヘッジをおこなわない。

-

せとうち応援株式ファンド(愛称:せとうちサポーター)

-

分類:外国株式型

運用会社:中銀アセットマネジメント瀬戸内3県の企業の株式(金融業を除きます。)および先進国の株式を実質的な主要投資対象とします。各資産について、瀬戸内3県の企業の株式50%、先進国の株式50%の組入比率を目途に投資します。「先進国の株式」部分の運用にあたっては、日本を除く先進国の株式に投資し、原則として為替ヘッジをおこないません。

-

先進国資産配分コントロールファンド<成長型>(愛称:コア成長)

-

分類:資産複合(積極)型

運用会社:中銀アセットマネジメント世界各国の株式、公社債および短期金融資産を実質的な主要投資対象とします。<安定型>と比較して、株式相場上昇局面における株式の値上がり益の獲得をめざすファンドで、値動きはより大きくなる傾向があります。実質組入外貨資産のうち、株式部分については、原則として為替ヘッジをおこないません。債券部分については、株式ウエイトマトリクスに基づく、国内株式組入比率に連動して、ヘッジをおこなう部分のウエイトを75%~100%の範囲で変更します。

-

明治安田ゴールド/オール・カントリー株式戦略ファンド

-

分類:資産複合(積極)型

運用会社:明治安田アセットマネジメント実質的に世界株式と金に投資を行い、世界株式市場の上昇を捉えつつ、市場局面に応じて金への投資分配を増やすことでポートフォリオのリスク分散を図ることを目指します。実質組入外貨建資産については、原則として為替ヘッジを行いません。

-

ROBOPROファンド

-

分類:資産複合(積極)型

運用会社:SBI岡三アセットマネジメント世界の取引所に上場しているETFに投資することにより、実質的に世界の株式、債券、リートおよびコモディティに分散投資します。実質外貨建資産については、原則として為替ヘッジをおこないません。

-

NWQグローバル厳選証券ファンド(為替ヘッジあり/隔月分配型)

-

分類:資産複合(積極)型

運用会社:大和アセットマネジメント世界の米ドル建資産(株式、債券、優先証券など)に投資します。投資にあたっては、有望企業を選別のうえ、その企業が発行する証券の中で相対的に魅力度の高い証券を選択します。

-

NWQグローバル厳選証券ファンド(為替ヘッジなし/隔月分配型)

-

分類:資産複合(積極)型

運用会社:大和アセットマネジメント世界の米ドル建資産(株式、債券、優先証券など)に投資します。投資にあたっては、有望企業を選別のうえ、その企業が発行する証券の中で相対的に魅力度の高い証券を選択します。

-

NWQグローバル厳選証券ファンド(為替ヘッジあり/資産成長型)

-

分類:資産複合(積極)型

運用会社:大和アセットマネジメント世界の米ドル建資産(株式、債券、優先証券など)に投資します。投資にあたっては、有望企業を選別のうえ、その企業が発行する証券の中で相対的に魅力度の高い証券を選択します。

-

NWQグローバル厳選証券ファンド(為替ヘッジなし/資産成長型)

-

分類:資産複合(積極)型

運用会社:大和アセットマネジメント世界の米ドル建資産(株式、債券、優先証券など)に投資します。投資にあたっては、有望企業を選別のうえ、その企業が発行する証券の中で相対的に魅力度の高い証券を選択します。

-

スマート・クオリティ・オープン(安定成長型)

-

分類:資産複合(積極)型

運用会社:三菱UFJアセットマネジメント世界各国の株式・債券・リートに分散投資をおこないます。目標リスク水準(=ポートフォリオを構築する際の変動リスクの目標値)を年率標準偏差8.0%とします。外貨建資産については、原則として為替ヘッジをおこないません。

-

スマート・クオリティ・オープン(成長型)

-

分類:資産複合(積極)型

運用会社:三菱UFJアセットマネジメント世界各国の株式・債券・リートに分散投資をおこないます。目標リスク水準(=ポートフォリオを構築する際の変動リスクの目標値)を年率標準偏差12.0%とします。外貨建資産については、原則として為替ヘッジをおこないません。

-

人生100年時代・世界分散ファンド(資産成長型)

-

分類:資産複合(積極)型

運用会社:三井住友DSアセットマネジメント世界各国の幅広い資産への分散投資をおこない、中長期的な目標リターンの獲得を目指します。分配を抑制するとともに、投資資金の安定的な成長を目指します。

-

人生100年時代・世界分散ファンド(3%目標受取型)

-

分類:資産複合(積極)型

運用会社:三井住友DSアセットマネジメント世界各国の幅広い資産への分散投資をおこない、中長期的な目標リターンの獲得を目指します。目標分配率の年3%相当(各決算時0.5%相当)に応じた分配(資金払出し)を奇数月におこなうことを目指します。

-

人生100年時代・世界分散ファンド(6%目標受取型)

-

分類:資産複合(積極)型

運用会社:三井住友DSアセットマネジメント世界各国の幅広い資産への分散投資をおこない、中長期的な目標リターンの獲得を目指します。目標分配率の年6%相当(各決算時1%相当)に応じた分配(資金払出し)を奇数月におこなうことを目指します。

-

グローバル3倍3分法ファンド(1年決算型)

-

分類:資産複合(積極)型

運用会社:アモーヴァ・アセットマネジメント実質的に、世界の株式、REITおよび債券などに分散投資をおこない、収益の獲得をめざします。世界の株式やREITに加えて、株価指数先物取引や国債先物取引などを活用することで、信託財産の純資産総額の3倍相当額の投資をおこないます。

-

グローバル3倍3分法ファンド(隔月分配型)

-

分類:資産複合(積極)型

運用会社:アモーヴァ・アセットマネジメント実質的に、世界の株式、REITおよび債券などに分散投資をおこない、収益の獲得をめざします。世界の株式やREITに加えて、株価指数先物取引や国債先物取引などを活用することで、信託財産の純資産総額の3倍相当額の投資をおこないます。

-

グローバル5.5倍バランスファンド(1年決算型)(愛称:ゴーゴー・バランス)

-

分類:資産複合(積極)型

運用会社:アモーヴァ・アセットマネジメント世界の株式、REIT、債券および金の4資産への分散投資により、収益の獲得をめざします。先物取引を積極的に活用し、信託財産の純資産総額の5.5倍相当額の投資をおこないます。

-

グローバル5.5倍バランスファンド(予想分配金提示型)(愛称:ゴーゴー・バランス(予想分配金提示型))

-

分類:資産複合(積極)型

運用会社:アモーヴァ・アセットマネジメント世界の株式、REIT、債券および金の4資産への分散投資により、収益の獲得をめざします。先物取引を積極的に活用し、信託財産の純資産総額の5.5倍相当額の投資をおこないます。

-

ニッセイSDGsグローバルセレクトファンド(資産成長型・為替ヘッジあり)

-

分類:外国株式型

運用会社:ニッセイアセットマネジメントSDGs達成に関連した事業を展開する企業のなかから、株価上昇が期待される銘柄を厳選します。外貨建資産について、原則として対円での為替ヘッジをおこない為替リスクの低減を図ります。

-

ニッセイSDGsグローバルセレクトファンド(資産成長型・為替ヘッジなし)

-

分類:外国株式型

運用会社:ニッセイアセットマネジメントSDGs達成に関連した事業を展開する企業のなかから、株価上昇が期待される銘柄を厳選します。外貨建資産について、原則として対円での為替ヘッジをおこなわないため、為替変動の影響を直接的に受けます。

-

野村未来トレンド発見ファンドAコース(為替ヘッジあり)(愛称:先見の明)

-

分類:外国株式型

運用会社:野村アセットマネジメント「グローバル・マルチテーマ マザーファンド」を通じて、新興国を含む世界各国の株式に投資します。グローバルな視点で投資魅力のある中長期の成長テーマを複数選定し、関連する銘柄群を中心に利益成長に着目した銘柄選択を行います。新たな価値の創造、新興国へのトレンドの広まり、社会構造の変化の観点から成長テーマの選定をおこなうことを基本とします。実質組入外貨建資産については、原則として為替ヘッジをおこないます。

-

野村未来トレンド発見ファンドBコース(為替ヘッジなし)(愛称:先見の明)

-

分類:外国株式型

運用会社:野村アセットマネジメント「グローバル・マルチテーマ マザーファンド」を通じて、新興国を含む世界各国の株式に投資します。グローバルな視点で投資魅力のある中長期の成長テーマを複数選定し、関連する銘柄群を中心に利益成長に着目した銘柄選択を行います。新たな価値の創造、新興国へのトレンドの広まり、社会構造の変化の観点から成長テーマの選定をおこなうことを基本とします。実質組入外貨建資産については、原則として為替ヘッジをおこないません。

-

野村未来トレンド発見ファンドCコース(為替ヘッジあり)予想分配金提示型(愛称:先見の明)

-

分類:外国株式型

運用会社:野村アセットマネジメント「グローバル・マルチテーマ マザーファンド」を通じて、新興国を含む世界各国の株式に投資します。グローバルな視点で投資魅力のある中長期の成長テーマを複数選定し、関連する銘柄群を中心に利益成長に着目した銘柄選択を行います。新たな価値の創造、新興国へのトレンドの広まり、社会構造の変化の観点から成長テーマの選定をおこなうことを基本とします。実質組入外貨建資産については、原則として為替ヘッジをおこないます。

-

野村未来トレンド発見ファンドDコース(為替ヘッジなし)予想分配金提示型(愛称:先見の明)

-

分類:外国株式型

運用会社:野村アセットマネジメント「グローバル・マルチテーマ マザーファンド」を通じて、新興国を含む世界各国の株式に投資します。グローバルな視点で投資魅力のある中長期の成長テーマを複数選定し、関連する銘柄群を中心に利益成長に着目した銘柄選択を行います。新たな価値の創造、新興国へのトレンドの広まり、社会構造の変化の観点から成長テーマの選定をおこなうことを基本とします。実質組入外貨建資産については、原則として為替ヘッジをおこないません。

-

フィデリティ・世界割安成長株投信Aコース(為替ヘッジあり)(愛称:テンバガー・ハンター)

-

分類:外国株式型

運用会社:フィデリティ投信「フィデリティ・世界割安成長株・マザーファンド」受益証券への投資を通じて、主として世界(日本を含みます。)の金融商品取引所に上場(これに準ずるものを含みます。)されている企業の株式に投資を行い、投資信託財産の成長を図ることを目的として運用を行います。企業の長期的な成長力と株価の割安度に着目し、企業の本源的価値を見極める運用を目指します。実質組入外貨建資産については、原則、為替ヘッジを行います。

-

フィデリティ・世界割安成長株投信Bコース(為替ヘッジなし)(愛称:テンバガー・ハンター)

-

分類:外国株式型

運用会社:フィデリティ投信「フィデリティ・世界割安成長株・マザーファンド」受益証券への投資を通じて、主として世界(日本を含みます。)の金融商品取引所に上場(これに準ずるものを含みます。)されている企業の株式に投資を行い、投資信託財産の成長を図ることを目的として運用を行います。企業の長期的な成長力と株価の割安度に着目し、企業の本源的価値を見極める運用を目指します。実質組入外貨建資産については、原則、為替ヘッジを行いません。

-

フィデリティ・世界割安成長株投信Cコース(毎月決算・予想分配金提示型・為替ヘッジあり)(愛称:テンバガー・ハンター)

-

分類:外国株式型

運用会社:フィデリティ投信「フィデリティ・世界割安成長株・マザーファンド」受益証券への投資を通じて、主として世界(日本を含みます。)の金融商品取引所に上場(これに準ずるものを含みます。)されている企業の株式に投資を行い、投資信託財産の成長を図ることを目的として運用を行います。企業の長期的な成長力と株価の割安度に着目し、企業の本源的価値を見極める運用を目指します。実質組入外貨建資産については、原則、為替ヘッジを行います。

-

フィデリティ・世界割安成長株投信Dコース(毎月決算・予想分配金提示型・為替ヘッジなし)(愛称:テンバガー・ハンター)

-

分類:外国株式型

運用会社:フィデリティ投信「フィデリティ・世界割安成長株・マザーファンド」受益証券への投資を通じて、主として世界(日本を含みます。)の金融商品取引所に上場(これに準ずるものを含みます。)されている企業の株式に投資を行い、投資信託財産の成長を図ることを目的として運用を行います。企業の長期的な成長力と株価の割安度に着目し、企業の本源的価値を見極める運用を目指します。実質組入外貨建資産については、原則、為替ヘッジを行いません。

-

ベイリー・ギフォード世界長期成長株ファンド(愛称:ロイヤル・マイル)

-

分類:外国株式型

運用会社:三菱UFJアセットマネジメント日本を含む世界各国(新興国を含みます。)の株式等を実質的な投資対象とし、主として中長期的な値上がり益の獲得をめざします。原則として、為替ヘッジをおこないません。

-

ベイリー・ギフォード世界長期成長株ファンド(予想分配金提示型) (愛称:ロイヤル・マイル(予想分配金提示型))

-

分類:外国株式型

運用会社:三菱UFJアセットマネジメント日本を含む世界各国(新興国を含みます。)の株式等を実質的な投資対象とし、主として中長期的な値上がり益の獲得をめざします。原則として、為替ヘッジをおこないません。

-

グローバル・ハイクオリティ成長株式ファンド(限定為替ヘッジ)(愛称:未来の世界)

-

分類:外国株式型

運用会社:アセットマネジメントOneポートフォリオの構築にあたっては、投資アイデアの分析・評価や、個別企業の競争優位性、成長力の評価に基づき選定した質の高いと考えられる企業の中から、市場価格が理論価格より割安と判断される銘柄を厳選して投資をおこないます。実質外貨建資産については、原則として対円で為替ヘッジをおこないます。

-

グローバル・ハイクオリティ成長株式ファンド(為替ヘッジなし)(愛称:未来の世界)

-

分類:外国株式型

運用会社:アセットマネジメントOneポートフォリオの構築にあたっては、投資アイデアの分析・評価や、個別企業の競争優位性、成長力の評価に基づき選定した質の高いと考えられる企業の中から、市場価格が理論価格より割安と判断される銘柄を厳選して投資をおこないます。実質外貨建資産については、原則として対円で為替ヘッジをおこないません。

-

One/フィデリティ・ブルーチップ・グロース株式ファンド(成長型)

-

分類:外国株式型

運用会社:アセットマネジメントOne主として、米国を中心に世界(日本を含みます。)の金融商品取引所に上場されている優良企業の株式に実質的に投資をおこない、長期的な値上り益を獲得することをめざします。

-

One/フィデリティ・ブルーチップ・グロース株式ファンド(隔月決算・予想分配金提示型)

-

分類:外国株式型

運用会社:アセットマネジメントOne主として、米国を中心に世界(日本を含みます。)の金融商品取引所に上場されている優良企業の株式に実質的に投資をおこない、長期的な値上り益を獲得することをめざします。

-

GS グローバル・ビッグデータ投資戦略Aコース(為替ヘッジあり)

-

分類:外国株式型

運用会社:ゴールドマン・サックス・アセット・マネジメント日本を含む先進国の株式を主要投資対象とします。ビッグデータやAI(人工知能)を活用したゴールドマン・サックス・アセット・マネジメント独自開発の計量モデルを用い、多様な銘柄評価基準に基づいて幅広い銘柄に分散投資します。実質外貨建資産については、原則として対円で為替ヘッジをおこないます。

-

GS グローバル・ビッグデータ投資戦略Bコース(為替ヘッジなし)

-

分類:外国株式型

運用会社:ゴールドマン・サックス・アセット・マネジメント日本を含む先進国の株式を主要投資対象とします。ビッグデータやAI(人工知能)を活用したゴールドマン・サックス・アセット・マネジメント独自開発の計量モデルを用い、多様な銘柄評価基準に基づいて幅広い銘柄に分散投資します。実質外貨建資産については、原則として対円で為替ヘッジはおこないません。

-

インベスコ 世界厳選株式オープン<為替ヘッジあり>(毎月決算型)

-

分類:外国株式型

運用会社:インベスコ・アセット・マネジメント日本を含む世界各国(エマージング国を除く)の株式の中から、独自のバリュー・アプローチによりグローバル比較で見た割安銘柄を厳選し投資します。実質外貨建資産について、原則として、対円での為替ヘッジをおこなうことにより、為替変動リスクの低減を図ることを基本とします。

-

インベスコ 世界厳選株式オープン<為替ヘッジなし>(毎月決算型)

-

分類:外国株式型

運用会社:インベスコ・アセット・マネジメント日本を含む世界各国(エマージング国を除く)の株式の中から、独自のバリュー・アプローチによりグローバル比較で見た割安銘柄を厳選し投資します。実質外貨建資産については、原則として、対円での為替ヘッジをおこないません。

-

インベスコ 世界厳選株式オープン<為替ヘッジあり>(年1回決算型)

-

分類:外国株式型

運用会社:インベスコ・アセット・マネジメント日本を含む世界各国(エマージング国を除く)の株式の中から、独自のバリュー・アプローチによりグローバル比較で見た割安銘柄を厳選し投資します。実質外貨建資産について、原則として、対円での為替ヘッジをおこなうことにより、為替変動リスクの低減を図ることを基本とします。

-

インベスコ 世界厳選株式オープン<為替ヘッジなし>(年1回決算型)

-

分類:外国株式型

運用会社:インベスコ・アセット・マネジメント日本を含む世界各国(エマージング国を除く)の株式の中から、独自のバリュー・アプローチによりグローバル比較で見た割安銘柄を厳選し投資します。実質外貨建資産については、原則として、対円での為替ヘッジをおこないません。

-

WCM世界成長株厳選ファンド(資産成長型)

-

分類:外国株式型

運用会社:朝日ライフアセットマネジメント「WCM セレクト グローバル グロース株式マザーファンド」への投資を通じて、主として世界各国の金融商品取引所に上場(上場予定および店頭登録予定を含む。)している株式に投資する。原則として対円での為替ヘッジをおこなわない。

-

WCM世界成長株厳選ファンド(予想分配金提示型)

-

分類:外国株式型

運用会社:朝日ライフアセットマネジメント「WCM セレクト グローバル グロース株式マザーファンド」への投資を通じて、主として世界各国の金融商品取引所に上場(上場予定および店頭登録予定を含む。)している株式に投資する。原則として対円での為替ヘッジをおこなわない。

-

高金利先進国債券オープン(毎月分配型)(愛称:月桂樹)

-

分類:外国債券型

運用会社:アモーヴァ・アセットマネジメント主要先進国(OECD(経済協力開発機構)加盟国)のソブリン債を主要投資対象とします。

-

米国超長期プライム社債ファンド(奇数月分配型)

-

分類:外国債券型

運用会社:アモーヴァ・アセットマネジメント原則として、残存期間20年超、かつAAA~A格相当の米ドル建て社債に投資をおこない、インカム収益の確保と信託財産の成長をめざします。

-

米国超長期プライム社債ファンド(1年決算型)

-

分類:外国債券型

運用会社:アモーヴァ・アセットマネジメント原則として、残存期間20年超、かつAAA~A格相当の米ドル建て社債に投資をおこない、インカム収益の確保と信託財産の成長をめざします。

-

ピクテ・グローバル・インカム債券ファンド(隔月決算型)

-

ピクテ・グローバル・インカム債券ファンド(1年決算型)

-

ブラジル・ボンド・オープン(毎月決算型)

-

分類:新興国債券型

運用会社:大和アセットマネジメントマザーファンドを通じて、ブラジル・レアル建債券に投資することにより、信託財産の着実な成長と安定した収益の確保をめざして運用をおこないます。投資する債券は、政府、政府関係機関、国際機関等が発行するものとします。

-

ちゅうぎん日経225インデックスファンド

-

ちゅうぎん日本大型株アクティブファンド(愛称:未来のゆめ)

-

分類:国内株式型

運用会社:中銀アセットマネジメント日本の株式を主要対象とします。株式の組入比率は通常の状態で高位に維持することを基本とし、信託財産の成長を図るため積極的な運用をおこないます。

-

MHAM新興成長株オープン(愛称:J-フロンティア)

-

分類:国内株式型

運用会社:アセットマネジメントOneわが国の上場株式のうち、高成長が期待できる「新興企業」の株式を中心に投資をおこないます。東証株価指数(TOPIX)をベンチマークとして、中・長期的にベンチマークを上回る運用成果を目指します。

-

脱炭素ジャパン

-

分類:国内株式型

運用会社:野村アセットマネジメント脱炭素ジャパンマザーファンドを主要投資対象とし、国内株式の中から、個別企業の調査・分析等に基づいたボトムアップアプローチにより脱炭素への貢献が期待される銘柄に投資します。

-

小型ブルーチップオープン

-

分類:国内株式型

運用会社:野村アセットマネジメント「小型ブルーチップオープン マザーファンド」への投資を通じて、国内の金融商品取引所上場の中小型株を主要投資対象とする。 銘柄選定にあたっては、リサーチに基づいたボトムアップにより、中長期的視点に立った成長性に焦点を当て、バリュエーションを勘案する。 Russell/Nomura Mid-Small Cap インデックス(配当込み)をベンチマークとする。

-

日経平均高配当利回り株ファンド

-

分類:国内株式型

運用会社:三菱UFJアセットマネジメント主として、日経平均株価採用銘柄の中から、予想配当利回りの上位30銘柄に投資をおこないます。

-

次世代米国代表株ファンド(愛称:メジャー・リーダー)

-

分類:外国株式型

運用会社:三菱UFJアセットマネジメント米国の株式を主要投資対象とし、ダウ工業株30種における構成銘柄を参考にポートフォリオの構築をおこないます。今後の経済環境、社会構造に関する見通しを基に、変化に対応し成長が見込まれる投資銘柄を厳選し、30銘柄程度に投資をおこないます。原則として、為替ヘッジはおこないません。

-

米国株式配当貴族(年4回決算型)

-

分類:外国株式型

運用会社:野村アセットマネジメント米国の株式を実質的な主要投資対象とし、S&P500配当貴族指数(配当込み・円換算ベース)の動きに連動する投資成果を目指して運用をおこないます。実質組入外貨建資産については、原則として為替ヘッジをおこないません。

-

アライアンス・バーンスタイン・米国成長株投信Aコース(為替ヘッジあり)

-

分類:外国株式型

運用会社:アライアンス・バーンスタイン企業のファンダメンタルズ分析と株価バリュエーションに基づく銘柄選択を基本としたアクティブ運用をおこないます。実質外貨建資産については、為替ヘッジにより為替変動リスクの低減を図ります。

-

アライアンス・バーンスタイン・米国成長株投信Bコース(為替ヘッジなし)

-

分類:外国株式型

運用会社:アライアンス・バーンスタイン企業のファンダメンタルズ分析と株価バリュエーションに基づく銘柄選択を基本としたアクティブ運用をおこないます。実質外貨建資産については、原則として為替ヘッジをおこないません。

-

アライアンス・バーンスタイン・米国成長株投信Cコース毎月決算型(為替ヘッジあり)予想分配金提示型

-

分類:外国株式型

運用会社:アライアンス・バーンスタイン企業のファンダメンタルズ分析と株価バリュエーションに基づく銘柄選択を基本としたアクティブ運用をおこないます。実質外貨建資産については、為替ヘッジにより為替変動リスクの低減を図ります。

-

アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型(為替ヘッジなし)予想分配金提示型

-

分類:外国株式型

運用会社:アライアンス・バーンスタイン企業のファンダメンタルズ分析と株価バリュエーションに基づく銘柄選択を基本としたアクティブ運用をおこないます。実質外貨建資産については、原則として為替ヘッジをおこないません。

-

アライアンス・バーンスタイン・米国成長株投信Eコース隔月決算型(為替ヘッジなし)予想分配金提示型

-

分類:外国株式型

運用会社:アライアンス・バーンスタイン企業のファンダメンタルズ分析と株価バリュエーションに基づく銘柄選択を基本としたアクティブ運用をおこないます。実質外貨建資産については、原則として為替ヘッジをおこないません。

-

アライアンス・バーンスタイン・米国割安株投信(年2回決算型)

-

分類:外国株式型

運用会社:アライアンス・バーンスタイン綿密なファンダメンタルズ分析に基づき、株価が魅力的で強固なビジネスモデルにより業績の向上が期待される企業(プレミアバリュー企業)に選別投資をおこないます。実質外貨建資産については、原則として為替ヘッジをおこないません。

-

アライアンス・バーンスタイン・米国割安株投信(隔月決算・予想分配金提示型)

-

分類:外国株式型

運用会社:アライアンス・バーンスタイン綿密なファンダメンタルズ分析に基づき、株価が魅力的で強固なビジネスモデルにより業績の向上が期待される企業(プレミアバリュー企業)に選別投資をおこないます。実質外貨建資産については、原則として為替ヘッジをおこないません。

-

グローバルAIファンド

-

分類:外国株式型

運用会社:三井住友DSアセットマネジメント世界の上場株式の中から、AI(人工知能)の進化、応用により高い成長が期待される企業の株式に投資をおこないます。実質外貨建資産については、原則として対円で為替ヘッジをおこないません。

-

グローバルAIファンド(予想分配金提示型)

-

分類:外国株式型

運用会社:三井住友DSアセットマネジメント世界の上場株式の中から、AI(人工知能)の進化、応用により高い成長が期待される企業の株式に投資をおこないます。実質外貨建資産については、原則として対円で為替ヘッジをおこないません。

-

グローバルAIファンド(為替ヘッジあり)

-

分類:外国株式型

運用会社:三井住友DSアセットマネジメント世界の上場株式の中から、AI(人工知能)の進化、応用により高い成長が期待される企業の株式に投資をおこないます。実質外貨建資産については、原則として対円で為替ヘッジをおこないます。

-

グローバルAIファンド(為替ヘッジあり予想分配金提示型)

-

分類:外国株式型

運用会社:三井住友DSアセットマネジメント世界の上場株式の中から、AI(人工知能)の進化、応用により高い成長が期待される企業の株式に投資をおこないます。実質外貨建資産については、原則として対円で為替ヘッジをおこないます。

-

イノベーティブ・カーボンニュートラル戦略ファンド

-

分類:外国株式型

運用会社:三井住友DSアセットマネジメント主として脱炭素化社会実現に向けた取り組みやイノベーションに貢献する企業、あるいはその恩恵を受けることが期待される企業の株式に投資をおこないます。実質組入外貨建資産については、原則として対円での為替ヘッジをおこないません。

-

netWIN GSテクノロジー株式ファンドAコース(為替ヘッジあり)

-

分類:外国株式型

運用会社:ゴールドマン・サックス・アセット・マネジメント主にテクノロジーの発展により恩恵を受ける米国企業の株式に投資します。為替ヘッジをおこない、為替リスクを低減します。

-

netWIN GSテクノロジー株式ファンドBコース(為替ヘッジなし)

-

分類:外国株式型

運用会社:ゴールドマン・サックス・アセット・マネジメント主にテクノロジーの発展により恩恵を受ける米国企業の株式に投資します。実質的外貨建資産については、原則として対円で為替ヘッジをおこないません。

-

インベスコ世界ブロックチェーン株式ファンド(愛称:世カエル)

-

分類:外国株式型

運用会社:インベスコ・アセット・マネジメント日本を含む世界各国のブロックチェーン株式を実質的な主要投資対象とします。エルウッド・ブロックチェーン・グローバル・エクイティ・インデックス(円換算ベース)の動きに連動する投資成果を目指します。実質的外貨建資産への投資にあたっては、原則として為替ヘッジをおこないません。

-

インベスコ世界ブロックチェーン株式ファンド(予想分配金提示型)(愛称:世カエル)

-

分類:外国株式型

運用会社:インベスコ・アセット・マネジメント日本を含む世界各国のブロックチェーン株式を実質的な主要投資対象とします。エルウッド・ブロックチェーン・グローバル・エクイティ・インデックス(円換算ベース)の動きに連動する投資成果を目指します。実質的外貨建資産への投資にあたっては、原則として為替ヘッジをおこないません。

-

FANG+インデックス・オープン

-

分類:外国株式型

運用会社:大和アセットマネジメント株式会社米国上場企業の株式に投資し、次世代テクノロジーをベースにグローバルな現代社会において人々の生活に大きな影響力を持ち高い知名度を有する米国上場企業を対象に構成された株価指数「NYSE FANG+指数(配当込み、円ベース)」の動きに連動した投資成果をめざします。

-

フィデリティ・グロース・オポチュニティ・ファンドAコース(為替ヘッジあり)

-

分類:外国株式型

運用会社:フィデリティ投信「フィデリティ・グロース・オポチュニティ・マザーファンド」への投資を通じて、主として世界(除く日本)の金融商品取引所に上場(これに準ずるものも含む。) されている企業の株式に投資を行い、投資信託財産の成長を図ることを目的として運用を行う。 企業の成長性や業績に対する株価の割安度に着目し、運用成果の向上を目指す。原則、対円での為替ヘッジを行う。

-

フィデリティ・グロース・オポチュニティ・ファンドBコース(為替ヘッジなし)

-

分類:外国株式型

運用会社:フィデリティ投信「フィデリティ・グロース・オポチュニティ・マザーファンド」への投資を通じて、主として世界(除く日本)の金融商品取引所に上場(これに準ずるものも含む。) されている企業の株式に投資を行い、投資信託財産の成長を図ることを目的として運用を行う。 企業の成長性や業績に対する株価の割安度に着目し、運用成果の向上を目指す。原則、対円での為替ヘッジを行わない。

-

フィデリティ・グロース・オポチュニティ・ファンドCコース(毎月決算・予想分配金提示型・為替ヘッジあり)

-

分類:外国株式型

運用会社:フィデリティ投信「フィデリティ・グロース・オポチュニティ・マザーファンド」への投資を通じて、主として世界(除く日本)の金融商品取引所に上場(これに準ずるものも含む。) されている企業の株式に投資を行い、投資信託財産の成長を図ることを目的として運用を行う。 企業の成長性や業績に対する株価の割安度に着目し、運用成果の向上を目指す。毎計算期末の前営業日の基準価額に応じた分配を目指す。原則、対円での為替ヘッジを行う。

-

フィデリティ・グロース・オポチュニティ・ファンドDコース(毎月決算・予想分配金提示型・為替ヘッジなし)

-

分類:外国株式型

運用会社:フィデリティ投信「フィデリティ・グロース・オポチュニティ・マザーファンド」への投資を通じて、主として世界(除く日本)の金融商品取引所に上場(これに準ずるものも含む。) されている企業の株式に投資を行い、投資信託財産の成長を図ることを目的として運用を行う。 企業の成長性や業績に対する株価の割安度に着目し、運用成果の向上を目指す。毎計算期末の前営業日の基準価額に応じた分配を目指す。原則、対円での為替ヘッジを行わない。

-

米国株式・研究開発リバランスファンド

-

分類:外国株式型

運用会社:T&Dアセットマネジメント株式会社マザーファンド受益証券への投資を通じて、S&P500 指数の構成銘柄のうち、大多数の企業が研究開発への支出額を公表している産業グループに属する銘柄を主要投資対象とします。

-

東京海上・米国リカバリー・ポテンシャル戦略株式ファンド

-

分類:外国株式型

運用会社:東京海上アセットマネジメント米国の取引所に上場されている小型株式を主要投資対象とします。株価が企業の本源的価値に対して過小評価されており、今後、本源的価値と株価のかい離が縮小すること(リカバリー)が見込まれる銘柄に投資します。

-

グローバル・ヘルスケア&バイオ・ファンド(愛称:健次)

-

分類:外国株式型

運用会社:三菱UFJアセットマネジメント世界主要先進国市場のヘルスケア・バイオ関連企業の株式を主要投資対象とします。ファンダメンタルズの健全な企業へ長期的なバリュー投資をおこないます。外貨建資産については、原則として為替ヘッジをおこないません。

-

世界半導体関連フォーカスファンド

-

分類:外国株式型

運用会社:SBI岡三アセットマネジメント主として日本を含む世界各国の取引所等に上場している半導体関連企業の株式(これに準ずるものを含みます。)に投資します。

-

ニッセイ豪州ハイ・インカム株式ファンド(毎月決算型)(愛称:ラッキー・カントリー)

-

分類:外国株式型

運用会社:ニッセイアセットマネジメントオーストラリア株式等に実質的に投資することにより、配当等収益の確保と信託財産の中長期的な成長をめざします。

-

ニッセイ・パワーテクノロジー株式ファンド(愛称:パワテク)

-

分類:外国株式型

運用会社:ニッセイアセットマネジメント「電力」に関連する優れた技術やビジネスモデルを有する企業の株式を主な投資対象とします。外貨建資産については、原則として対円での為替ヘッジはおこないません。

-

HSBCチャイナオープン

-

HSBCインドオープン

-

HSBCインド・インフラ株式オープン

-

分類:新興国株式型

運用会社:HSBCアセットマネジメントインドのインフラに関連する企業の株式の中から銘柄を厳選し、ポートフォリオを構築します。

-

HSBCブラジルオープン

-

野村Jリートファンド

-

分類:不動産(リート)型

運用会社:野村アセットマネジメント日本の金融商品取引所に上場されている不動産投資信託証券(Jリート)を実質的な主要投資対象とし、信託財産の成長を図ることを目的として積極的な運用をおこなうことを基本とします。

-

One J-REIT インデックスファンド(毎月決算型)(愛称:ビルオーナー)

-

次世代REITオープン<資産成長型>(為替ヘッジあり)

-

分類:不動産(リート)型

運用会社:三菱UFJアセットマネジメント主として日本を含む次世代のREITに投資をおこないます。実質組入外貨建資産について、原則として為替ヘッジをおこない、為替変動リスクの低減をはかります。

-

次世代REITオープン<資産成長型>(為替ヘッジなし)

-

分類:不動産(リート)型

運用会社:三菱UFJアセットマネジメント主として日本を含む次世代のREITに投資をおこないます。実質組入外貨建資産について、原則として為替ヘッジをおこないません。

-

次世代REITオープン<毎月決算型>(為替ヘッジあり)予想分配金提示型

-

分類:不動産(リート)型

運用会社:三菱UFJアセットマネジメント主として日本を含む次世代のREITに投資をおこないます。実質組入外貨建資産について、原則として為替ヘッジをおこない、為替変動リスクの低減をはかります。

-

次世代REITオープン<毎月決算型>(為替ヘッジなし)予想分配金提示型

-

分類:不動産(リート)型

運用会社:三菱UFJアセットマネジメント主として日本を含む次世代のREITに投資をおこないます。実質組入外貨建資産について、原則として為替ヘッジをおこないません。

-

三菱UFJ純金ファンド

-

新・ミューズニッチ米国BDCファンド(為替ヘッジあり・毎月分配型)

-

分類:その他資産型

運用会社:アモーヴァ・アセットマネジメント主として「ハイインカムBDCマザーファンド」を通じて、米国の金融商品取引所に上場しているBDC(中堅企業への投融資を行う形態の一つ)に投資を行い、 インカム収益の確保と信託財産の成長を目指す。実質的外貨建資産については、原則として対円での為替ヘッジを行う。

-

新・ミューズニッチ米国BDCファンド(為替ヘッジあり・年2回決算型)

-

分類:その他資産型

運用会社:アモーヴァ・アセットマネジメント主として「ハイインカムBDCマザーファンド」を通じて、米国の金融商品取引所に上場しているBDC(中堅企業への投融資を行う形態の一つ)に投資を行い、 インカム収益の確保と信託財産の成長を目指す。実質的外貨建資産については、原則として対円での為替ヘッジを行う。

-

新・ミューズニッチ米国BDCファンド(為替ヘッジなし・毎月分配型)

-

分類:その他資産型

運用会社:アモーヴァ・アセットマネジメント主として「ハイインカムBDCマザーファンド」を通じて、米国の金融商品取引所に上場しているBDC(中堅企業への投融資を行う形態の一つ)に投資を行い、 インカム収益の確保と信託財産の成長を目指す。実質的外貨建資産については、原則として対円での為替ヘッジを行わない。

-

新・ミューズニッチ米国BDCファンド(為替ヘッジなし・年4回分配型)

-

分類:その他資産型

運用会社:アモーヴァ・アセットマネジメント主として「ハイインカムBDCマザーファンド」を通じて、米国の金融商品取引所に上場しているBDC(中堅企業への投融資を行う形態の一つ)に投資を行い、 インカム収益の確保と信託財産の成長を目指す。実質的外貨建資産については、原則として対円での為替ヘッジを行わない。

-

新・ミューズニッチ米国BDCファンド(為替ヘッジなし・年2回決算型)

-

分類:その他資産型

運用会社:アモーヴァ・アセットマネジメント主として「ハイインカムBDCマザーファンド」を通じて、米国の金融商品取引所に上場しているBDC(中堅企業への投融資を行う形態の一つ)に投資を行い、 インカム収益の確保と信託財産の成長を目指す。実質的外貨建資産については、原則として対円での為替ヘッジを行わない。

-

Jプレミアム・インカムファンド(年1回決算型)

-

分類:国内株式型

運用会社:T&Dアセットマネジメント日経平均株価を原資産としたプットオプション(期間約1か月)を売却し、プレミアムをインカムとして受け取ります。毎月のプレミアムの獲得により、安定したパフォーマンスを目指します。

-

Jプレミアム・インカムファンド(年4回決算型)

-

分類:国内株式型

運用会社:T&Dアセットマネジメント日経平均株価を原資産としたプットオプション(期間約1か月)を売却し、プレミアムをインカムとして受け取ります。毎月のプレミアムの獲得により、安定したパフォーマンスを目指します。

-

iFreeレバレッジNASDAQ100

-

分類:特殊運用型

運用会社:大和アセットマネジメント日々の基準価額の値動きがNASDAQ100指数(米ドルベース)の値動きの2倍程度となることをめざします。為替変動リスクを低減するため、為替ヘッジをおこないます。

-

iFreeレバレッジS&P500

-

分類:特殊運用型

運用会社:大和アセットマネジメント日々の基準価額の値動きがS&P500指数(米ドルベース)の値動きの2倍程度となることをめざします。為替変動リスクを低減するため、為替ヘッジをおこないます。

NISA「つみたて投資枠」対象ファンド

NISA「つみたて投資枠」商品の選定理由picture_as_pdf

-

ちゅうぎん4資産バランスファンド<債券重視型>(愛称:ちゅうぎんカルテット)

-

分類:資産複合(標準)型

運用会社:中銀アセットマネジメント複数のファンドへの投資を通じて、主として国内外の株式・債券に分散投資する。基本組入比率は国内株式15%、外国株式15%、国内債券35%、外国債券35%とし、 資産毎に一定の許容変動幅を設け、基本組入比率から一定以上乖離した場合はリバランスをおこなう。 原則、為替ヘッジをおこなわない。

-

ちゅうぎん4資産バランスファンド<株式重視型>(愛称:ちゅうぎんカルテット)

-

分類:資産複合(積極)型

運用会社:中銀アセットマネジメント複数のファンドへの投資を通じて、主として国内外の株式・債券に分散投資する。基本組入比率は国内株式35%、外国株式35%、国内債券15%、外国債券15%とし、 資産毎に一定の許容変動幅を設け、基本組入比率から一定以上乖離した場合はリバランスをおこなう。 原則、為替ヘッジをおこなわない。

-

つみたて日経225インデックスファンド

-

米国株式インデックス・ファンド

-

分類:外国株式型

運用会社:ステート・ストリート・グローバル・アドバイザーズS&P500指数(円ベース)に連動する投資成果をめざして運用をおこないます。実質外貨建資産については、原則として為替ヘッジをおこないません。

-

野村インデックスファンド・米国株式配当貴族

-

分類:外国株式型

運用会社:野村アセットマネジメント米国の株式を実質的な主要投資対象とし、S&P500配当貴族指数(配当込み・円換算ベース)の動きに連動する投資成果をめざして運用をおこないます。実質外貨建資産については、原則として為替ヘッジをおこないません。

-

全世界株式インデックス・ファンド

-

eMAXIS TOPIX インデックス

-

eMAXIS NYダウインデックス

-

分類:外国株式型【サテライト】

運用会社:三菱UFJアセットマネジメントダウ・ジョーンズ工業株価平均(NYダウ)(円換算ベース)に連動する投資成果をめざして運用をおこないます。原則として、為替ヘッジはおこないません。

-

eMAXIS 新興国株式インデックス

-

分類:新興国株式型【サテライト】

運用会社:三菱UFJアセットマネジメントMSCIエマージング・マーケット・インデックス(円換算ベース)と連動する投資成果をめざして運用をおこないます。原則として、為替ヘッジはおこないません。

-

SMT 世界経済インデックス・オープン

-

分類:資産複合(標準)型【コア(資産成長型)】

運用会社:三井住友トラスト・アセットマネジメント日本を含む先進国および新興国の株式ならびに債券に分散投資します。

-

iFreeNEXT NASDAQ100インデックス

お問い合わせ・ご相談

-

投資情報や

資産形成・運用のご相談中国銀行では、店頭・電話・WEB面談など、お客さまのご都合に合わせてさまざまな方法で資産運用に関するご相談を受付けています。

- 資産運用サポートデスク

- 0120ー084ー803 (通話料無料)

受付時間

平日(水曜日除く)9:00~20:00/水・日曜9:00~17:00

(土・祝日・休日、12月31日~1月3日は休業いたします)

-

ちゅうぎんアプリの

操作方法に関するご案内- ちゅうぎんテレフォンバンキングセンター

- 0120-234-273 (通話料無料)

- または 086ー801ー2080 (通話料有料)

携帯電話からもご利用いただけます。

受付時間

平日9:00~17:00

(土・日・祝日・休日、12月31日~1月3日は休業いたします)

-

warningご注意事項

-

投資信託について

※ 投資信託は預金ではなく、預金保険の対象ではありません。

※ 当行で取扱う投資信託は、投資者保護基金の規定にもとづく支払い対象ではありません。

※ 投資信託は委託会社が運用しているもので、当行が運用しているものではありません。

※ 投資信託は、株式・債券・商品など(外貨建てを含みます)の価格の変動をともなう金融商品に投資するため、各市場の変動により投資元本を割込むことがあります。したがって、元本が保証されているものではありません。主なリスクとして、価格変動リスク、為替変動リスク、信用リスク、流動性リスク等があります。

※ 投資信託には、最大3.3%(消費税等を含みます)のお申込み手数料、最大年率2.42%(消費税等を含みます)の運用管理費用(信託報酬)、基準価額の最大0.5%の信託財産留保額、その他の費用(信託事務処理費用、売買委託手数料、借入金・立替金利息、監査費用など)がかかります。投資した資産の減少を含むリスクは購入されたお客さまが負うことになるため、お取引きによって生じた損益はお客さまに帰属します。

各リスク性金融商品の手数料、費用等の金額および手数料、費用等の全体の合計額およびリスク事項等は、商品ごと、保有期間等によって異なりますので、あらかじめお示しすることはできません。詳細については、当該商品等の契約締結前交付書面や投資信託説明書(目論見書)をよくお読みください。基準価額一覧、各ファンド名をクリック後は、株式会社QUICKが提供するサービスページへ移動します。